コーポレートファイナンスの入門

0時に寝て6時に起きて7時半に起きた。

ストレッチ⌗

今日の開脚幅は開始前158cmで、ストレッチ後162cmだった。まだ右腰と右股関節、両腕の張りは少し残っているものの、先週末の田んぼ仕事の疲労はかなり抜けた。今週は暑くて家に帰ってきたらエアコンをつけてだらだらしていたのであまり数値はよくならないんじゃないかと思っていて、実際に開始前の数値はいま一つだったんだけど、ストレッチを受けたらいつも通りに戻った。トレーナーさんと雑談しているときにふと「毎日パソコンを使いますか?」と質問を受けた。トレーナーさんからプログラマーの自分にとってそんな質問をされるとは予想外で思わず吹き出して笑ってしまった。その質問は「毎日水を飲みますか?」と私にとっては同じですよと答えた。トレーナーさんも愚問だったと理解して一緒に笑ってた。

もてなしだけではもう食えない⌗

第7章 ホテルが客を動かせ⌗

ホテル側が自分たちの問題を解決するために客の行動を制御するといった展開になっている。米国のスーパーマーケットでは Express Lane という、購入品目が少ない客向けに手早く決済するためのレジが設けられているらしい。日本にはないのかな?この運用には客に学習コストを強いるのが欠点となる。キャパシティ問題の問題解決のアプローチは次の3つになる。

- キャパシティを増やす

- 供給を変える

- 需要を変える

本章の展開としては3番目の客側の導線や行動を変えてしまう方法で需要を変える手法が説明されている。本題ではないけど、さらっと出てくる説明にも納得感がある。ダメなホテルの共通点として、他社でうまくいった改善策、ベストプラクティスに飛びつき、それ以上考えようとせず、問題の本質を理解しようとしない。そういうホテルはコンサルタントが去ってしまうといずれでダメな経営に陥るとある。ホテルに限らず、ダメな会社の特徴だと思う。

客にピーク時の利用を避けてもらうための施策として次の2つがある。

- 混雑することをあらかじめ伝えておく

- 混雑を避けることのインセンティブをつける

ホテル側が客の行動をコントロールするのは構わないが、客にとってそれが不利益にならないように配慮する必要がある。人間の心理として混雑することがあらかじめわかっていればクレームにならず許容できたりする。人は不意に混雑に出くわして不満をもつことが多いという。そういった人の心理を利用して人の行動を制御して経営に生かすという考え方は比較的新しい研究領域である。行動経済学などもその分野の1つで、古典経済学では人は合理的に行動するとされてきた。しかし、現実では必ずしもそうではないことも行動経済学によってわかってきた。

第8章 リスクを知らないリスク⌗

親会社の不動産会社からリスク管理報告書を提出しろという業務に沿ってリスクマネジメントについての話題が出てくる。契約の話しだったり、建築に関する話しだったり、あまり一般的な経営とは異なる内容にみえる。余談だけど、過去にうちの会社で業務内容が変わったにも関わらず、契約内容を更新せずに更新された新たな業務を継続してうまくいかなかった経験がある。うまくいかなかったときに原点に立ち戻る場所が契約であり、契約を曖昧に扱うと後でしっぺ返しがあるという失敗をまさに経験した。ふりかえりをするときにそもそもの基準が適切でないとその反省や改善点も曖昧になってしまうという話し。

さて、リスク管理報告書のアウトラインとして次の用語が出てくる。

- ハザードコントロール

- ハザードとは危険を生じさせるもののこと

- ホテル経営だと、食中毒を防ぐ施策とか、横領できないように決済承認に2名以上必要とか

- ペリルコントロール

- ペリルとは事件・事故のこと

- 起きてしまった事件・事故から最小限の損害・被害に食い止める施策

- ロスコントロール

- ロスとは事故発生時に発生してしまった経済的損失のこと

- 具体的には保険購入であり、どんな保険にどのぐらいの補償額で加入するかになるが、これがなかなか難しい

peril という英単語の辞書を引くと、差し迫った危険という意味が出てくる。リスク管理の文脈の用語と英語の意味はやや違うのかもしれない。

第9章 タイムバリューを理解せよ⌗

親会社に投資ファンドからホテルの買収提案があり、ホテルの事業価値を測るコーポレートファイナンスの話題が出てくる。上場企業であれば株価 x 発行済株式数で時価総額がすぐにわかるが、未上場企業の価値を査定するのは難しいという説明からその手法が紹介される。

- 類似業種比準方式

- 上場している同業者の株価を参考にする

- 但し、ビジネスモデルを無視して業種だけで比較しようとしても単純比較はできない

不動産を所有しているかどうかで株式評価は大きく異なる。単純に不動産をもっていればよいというわけでもなく、資産と負債のバランスが取れているかが大事。「また貸し」のことを業界用語で転貸 (サブリース) と呼ぶ。

- 純資産方式

- 会社のもっているものを全部売って借金を返した残りのお金という評価方法

- 貸借対照表の資本がマイナスになっているとすべてを換金しても負債が残る = 債務超過

株価の利回りを株価収益率 (Price Earnings Ratio: PER) と呼ぶ。時価総額 / 純利益で計算される。この計算式から時価総額を知りたければ、純利益 x PER で計算できる。比較可能な会社の PER がわかれば未上場会社の株価を計算できる。但し、PER は会社が未来永劫事業を継続させることを前提としている。会社の継続性に疑義があると PER を用いる根拠がなくなる。株主に説明するときの利益とは、正式には 税引き後当期利益 になる。この金額から配当がなされる。うちの会社だとざっくり粗利から20-30%ほど (法人税 + 消費税) 引いたものが税引き後当期利益になる。会社が予定する配当額は同じだが、株価をディスカウントすることで配当の利回りをよくするという考え方を リスクプレミアム と呼ぶ。会社の展望や事業の不確実性を数値化したとみなすことができる。

- 株価1000円で配当額が20円だと、利回りは2.0%

- 株価500円で配当額が20円だと、利回りは4.0% (この 2.0% の差がリスクプレミアム)

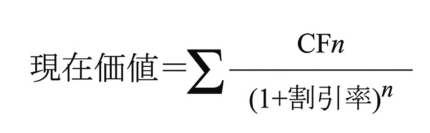

いま現在もらえる現金の1万円は1年後もらえる1万円よりも価値が高いと言える。それは1年後にはもらえないかもしれないリスクや運用機会損失リスクが含まれるから。その価値をどの程度低く見積もるかを 割引率 と言う。この割引率を用いて将来の現金をいまの現金価値に置き換える評価方法を DCF (Discounted Cash Flow) 法 と呼ぶ。仮に割引率を10%とすると、1年後の100万円をいまの価値にすると、100 / (1 + 0.1) = 90.9 万円になる。2年後の100万円だと 100 / (1 + 0.1)^2 = 82.6 万円になる。

本文中ではこの計算式を使って年間の利益と割引率を考慮した現在価値をエクセルでモデル化している。python で書くと次のようになる。

>>> def f(profit, discount_rate, year):

... return profit / pow((1 + discount_rate), year)

>>> for i, profit in enumerate([100, 120, 125, 130, 135, 140, 145, 150, 155, 160, 165], 1): i, round(f(profit, 0.1, i), 1)

...

(1, 90.9)

(2, 99.2)

(3, 93.9)

(4, 88.8)

(5, 83.8)

(6, 79.0)

(7, 74.4)

(8, 70.0)

(9, 65.7)

(10, 61.7)

(11, 57.8)

例えば、割引率が10%で5年後の利益が135万円ならば、その現在価値は83.8万円になる。本文の中ではこの金額が投資ファンドが提示している金額だとだいたい一致していることから、これ以上の精度の高いモデルを作らないといけないみたいなストーリー展開になっている。いずれにしてもパラメーターの変数の精度が高くないと適切なモデルとは言えない。割引率を用いた現在価値を計算する考え方を タイムバリュー (時間の価値) と呼ぶ。意思決定が遅れるほどプロジェクトの収益化も遅れるため、割引率を計算する現在価値が小さくなっていくという考え方ができる。